A Oxfam Brasil, entidade sem fins lucrativos que atua no combate às desigualdades e à pobreza, avalia que o resultado do grupo de trabalho da reforma tributária, focado na tributação sobre consumo, traz avanços limitados em relação ao combate às desigualdades no país.

A organização – Oxford Committee for Famine Reliefe/Comitê de Oxford para o Alívio da Fome – é uma das mais de 70 entidades que assinaram o Manifesto por uma Reforma Tributária 3S – Saudável – Solidária – Sustentável. Segundo o documento, a reforma tributária deve reduzir as desigualdades brasileiras com a substituição de mecanismos que promovem a concentração de riqueza por outros que permitam sua redistribuição com “a redução da carga tributária para os mais pobres e a maior taxação das altas rendas e riquezas”.

O coordenador de Justiça Social e Econômica da Oxfam Brasil, Jefferson Nascimento, avalia que o parlamento tem focado na simplificação do sistema tributário, que ele considera importante, mas insuficiente para combater a desigualdade na cobrança de impostos.

“O sistema tributário amplia a desigualdade porque a maior parte se concentra nos impostos indiretos, sobre consumo, que penaliza quem ganha menos. Está se falando em simplificação, mas não se fala em reduzir carga de consumo. Isso limita o sistema tributário enquanto mecanismo de redução de desigualdade”, destacou o doutor em Direito Internacional pela Universidade de São Paulo (USP).

Para facilitar a aprovação da reforma, o cronograma do governo fatiou a reforma tributária. Com isso, a primeira votação deve se limitar aos tributos sobre o consumo e, somente após aprovar essa primeira etapa, se deve colocar na pauta a reforma tributária sobre a renda e o patrimônio, que incide proporcionalmente mais nos grupos mais ricos.

Para o professor do Instituto de Economia da Unicamp, Marco Antônio Rocha, a reforma sobre a renda e o patrimônio têm o poder de reduzir a chamada regressividade do sistema tributário brasileiro. Um imposto é regressivo quando ele não leva em conta a renda do contribuinte, incidindo igualmente em quem recebe 1 ou 10 salários-mínimos. Para ser progressivo, o imposto deve ser maior para aqueles que ganham mais.

Ainda assim, o especialista aponta que a reforma sobre o consumo pode ajudar a reduzir “um pouco” a desigualdade do sistema tributário brasileiro, caso consiga transferir impostos do setor industrial para outros setores. “A cesta de consumo da população mais pobre é mais concentrada em bens manufatureiros do que em serviços. E o setor de serviços tem incidência menor que a indústria. Ao nivelar isso, você reduz a carga tributária dos mais pobres”, afirma o professor da Unicamp, para quem os Serviços e a Agricultura pagam pouco imposto no Brasil quando comparado à Indústria.

Impostos sobre o consumo, renda e patrimônio no Brasil

Segundo estudo da Receita Federal, 44,02% de toda carga tributária brasileira em 2021 são impostos sobre Bens e Serviços, enquanto que apenas 4,87% incidiram sobre o patrimônio e 23,92% sobre a renda das pessoas.

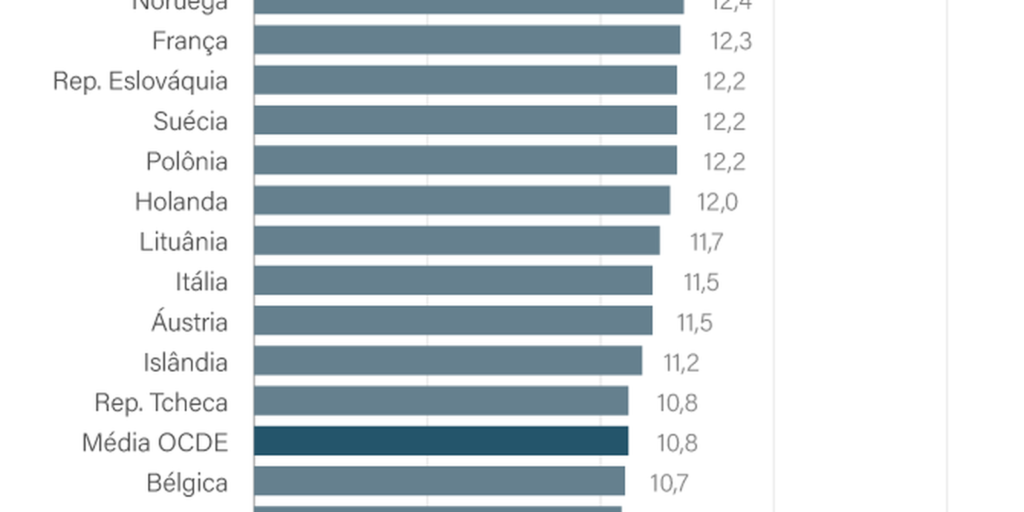

Ao comparar a origem dos tributos do Brasil com os países da Organização para Cooperação e Desenvolvimento Econômico (OCDE) em 2020, verifica-se que a carga tributária sobre a renda, lucro e ganhos de capital no Brasil é 6,9% do PIB (Produto Interno Bruto, soma de todos os bens e serviços produzidos no país), contra 10,6% do PIB na média da OCDE. Já o imposto sobre a propriedade no Brasil (1,5% do PIB) é semelhante à média da OCDE (1,8% do PIB).

Por outro lado, o imposto sobre bens e serviços no Brasil (13,5% do PIB) mostra-se superior ao praticado na média dos países da OCDE (10,8%).

Carga tributária sobre bens e serviços – Arte/Agência Brasil